決算のポイントと業績の見通し

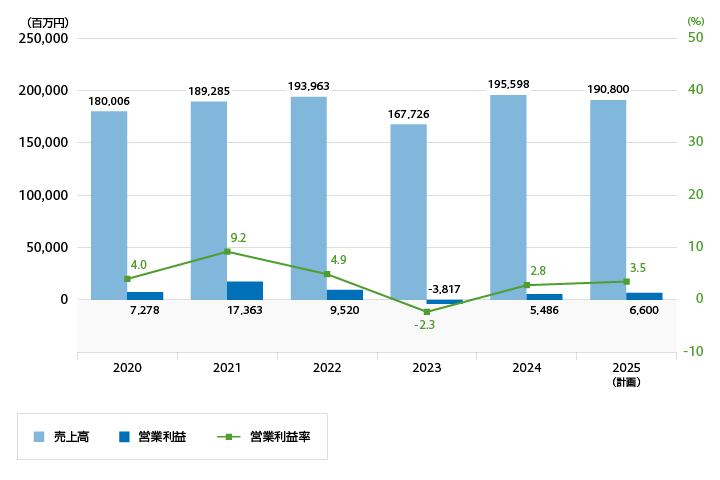

業績推移 *2026年2月12日更新

2025年12月期 通期(1−12月)決算のポイント

産業資材事業およびメディカルテクノロジー事業において需要が底堅く推移した一方、ディバイス事業のタブレット向けの需要は、顧客の新製品投入により需要が伸長した前期と比較して減少しました。新たに当社が強化している一般用医薬品の開発製造受託(CDMO)は企業買収の効果により需要が拡大しました。利益面では、産業資材事業のモビリティ向け新製品の生産立ち上げや一般用医薬品CDMOの生産能力拡大に向けた既存設備の減損損失など、将来の成長を見据えた先行費用が利益を圧迫しました。

| 2024年12月期 実績 |

2025年12月期 実績 |

前年同期比 | |

|---|---|---|---|

売上高 (百万円) |

195,598 | 194,898 | ▲0.4% |

営業利益 (百万円) |

5,457 | 4,040 | ▲26.0% |

税引前利益 (百万円) |

6,202 | 3,551 | ▲42.7% |

親会社の所有者に帰属する当期利益 (百万円) |

3,851 | 1,001 | ▲74.0% |

産業資材事業:連結売上高は763億15百万円(前期比3.0%増)、セグメント利益(営業利益)は37億41百万円(前期比23.2%減)

加飾分野のモビリティ向けの需要が底堅く継続するとともに、家電その他向けの需要が堅調に推移し、売上高は前期比で増加しました。一方で、モビリティ向けの新製品に関連する先行費用などにより、営業利益は前期比で減少しました。

ディバイス事業:連結売上高は584億52百万円(前期比13.5%減)、セグメント利益(営業利益)は21億30百万円(前期比18.5%増)

タブレット向けの需要減少により売上高は前期比で減少しましたが、生産体制の見直しなど予め講じた対応により効率性・生産性が改善し、営業利益は前期比で増加しました。

メディカルテクノロジー事業:連結売上高は471億30百万円(前期比3.3%増)、セグメント利益(営業利益)は20億35百万円(前期比14.8%減)

主力の医療機器CDMOで一部の需要が停滞したものの、売上高は前期比で増加しました。一方で、医療機器自社ブランドの製品ミックスの悪化などにより、営業利益は前期比で減少しました。

2026年12月期の見通し

2026年12月期のグローバル経済情勢については、景気の緩やかな回復が期待されている一方で、世界経済のブロック化や為替相場の変動、地政学的リスクの動向などにより、景気の先行きは不透明なものとなっています。

このような状況の下、産業資材事業では、既存分野の底堅い需要に対応するとともに、モビリティ外装向けで新製品の需要拡大を見込んでいます。ディバイス事業では、タブレット向けを中心に需要減少を想定していますが、収益構造の一層の改善に向けた取り組みを進めます。メディカルテクノロジー事業では、下期にかけて医療機器CDMOにおける新製品立ち上げを見込んでいます。一般用医薬品CDMOの需要は堅調に推移する見通しです。

これらの見通しから、売上高1,915億円、営業利益66億円、税引前利益50億円、親会社の所有者に帰属する当期利益23億円を見込んでいます。なお、為替レートは1ドル=145円を前提としています。

このような状況の下、産業資材事業では、既存分野の底堅い需要に対応するとともに、モビリティ外装向けで新製品の需要拡大を見込んでいます。ディバイス事業では、タブレット向けを中心に需要減少を想定していますが、収益構造の一層の改善に向けた取り組みを進めます。メディカルテクノロジー事業では、下期にかけて医療機器CDMOにおける新製品立ち上げを見込んでいます。一般用医薬品CDMOの需要は堅調に推移する見通しです。

これらの見通しから、売上高1,915億円、営業利益66億円、税引前利益50億円、親会社の所有者に帰属する当期利益23億円を見込んでいます。なお、為替レートは1ドル=145円を前提としています。

| 2025年12月期 実績 |

2026年12月期 計画 |

|

|

売上高 (百万円) |

194,898 | 191,500 |

|

営業利益 (百万円) |

4,040 | 6,600 |

|

税引前利益 (百万円) |

3,551 | 5,000 |

|

親会社株主の所有者に帰属する当期利益 (百万円) |

1,001 | 2,300 |